2024年6月スタート!定額減税制度とは 概要と対応について分かりやすく解説

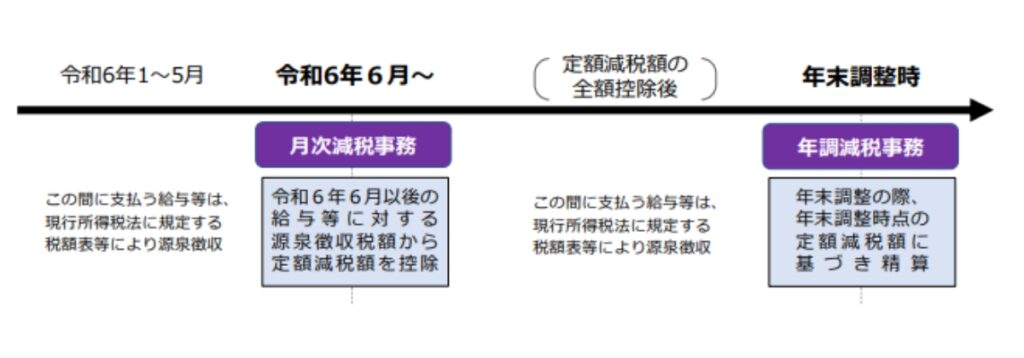

令和6年6月1日以後に最初に支払われる給与にかかる源泉徴収事務について、定額減税制度が開始します。

今回は定額減税の概要と対応について、分かりやすく解説します。

目次

定額減税とは

定額減税制度は、令和6年度税制改正において、賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として令和6年分の所得税及び個人住民税を減税する目的で制定されました。

定額減税の概要

令和6年分の所得税、個人住民税について、納税者本人とその同一生計配偶者及び扶養親族1人につき所得税から3万円、個人住民税の所得割から1万円が控除されます。

定額減税の対象者

令和6年分所得税の納税者である居住者で、合計所得金額が1,805万円以下である人

定額減税額

①本人 所得税30,000円、住民税10,000円

②同一生計配偶者又は扶養親族 一人につき所得税30,000円、住民税10,000円

定額減税の方法

①月次減税・・・

令和6年6月1日以後に最初に支払を受ける給与等に係る源泉徴収税額から控除する方法。なお控除しきれない金額がある場合には、以後令和6年中に支払う給与等に係る控除前税額から順次控除します。

②年調減税・・・

年末調整時における年調所得税額から控除する方法

令和6年6月1日以後の令和6年分の年末調整時に給与の支払者に扶養控除等申告書を提出している方が対象となります。(年末調整の対象とならない人を除く。)

企業が行うべき対応について

対象者の把握

①月次減税

月次減税の対象者は、令和6年6月1日現在において給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の方です。

※なお対象者の把握にあたっては合計所得金額を勘案しないため、合計所得金額が1,805万円を超えると見込まれる方に対しても月次減税を行う必要がある点には注意が必要です。

②年調減税

原則として年末調整の対象となる人が年調減税の対象となります。

※ただし、年末調整の対象となる人のうち、給与所得以外の所得を含めた合計所得金額が1,805万円を超えると見込まれる人については、年調減税額を控除しないで年末調整を行うこととなる点には注意が必要です。

同一生計配偶者及び扶養親族の確認

最初の月次減税事務を行うときまでに提出された扶養控除等申告書等により、次の状況を確認します。

①居住者である同一生計配偶者

扶養控除等申告書に記載された源泉控除対象配偶者のうち、合計所得金額が48万円以下の人の人数

②居住者である扶養親族

扶養控除等申告書に記載された控除対象扶養親族及び16歳未満の扶養親族のうち居住者である人の人数

③扶養控除等申告書に記載していない同一生計配偶者等に係る申告

扶養控除等申告書に記載していない同一生計配偶者や16歳未満の扶養親族については、最初の月次減税事務を行うときまでに控除対象者から「源泉徴収に係る定額減税のための申告書」の提出を受けることで月次減税の人数に含めることができます。

月次減税額の計算

月次減税額は、令和6年6月1日以後に支払う給与等について、現行の所得税法の規定により求めた控除前税額と月次減税額とを比較し、控除前税額から月次減税額を控除した差額が実際に源泉徴収する金額となります。

月次減税額が控除前税額の金額を超える場合には、控除前税額と同額までを控除し(源泉徴収税額はゼロ)、2回目以降の給与等の支払時において、控除しきれなかった部分を限度として控除しきれない金額がなくなるまで、順次控除していきます。

各人別控除実績簿の作成

毎月の月次減税額の計算にあたっては、各人別の扶養親族の数や控除税額等を記載した帳簿を作成し管理していくことが望ましく、作成は義務ではありませんが国税庁のホームページに「各人別控除実績簿」の様式が公表されているため必要に応じて活用していくと良いでしょう。

なお、法人で使用している給与計算ソフト等で控除税額の計算や管理簿の作成まで対応可能なケースや、給与計算そのものを社労士へ委託しているようなケースも多いかと思いますので会社ごとに必要な実務の整理が必要です。

まとめ

6月からスタートの定額減税について、開始前に制度について理解し、直前に焦ることのないよう、会社が行うべき対応について前もって準備を進めておくようにしましょう。

その際、詳細な要件等は国税庁の定額減税特設サイトなどで確認することができます。

今回は新しく始まる定額減税制度の概要について解説しました。

日々刻々と変化する制度対応についてもBesoではしっかりサポートさせていただきます。是非一度ご相談ください!

BESO 坂本海

企業と経営者とともに成長していく、最も身近なパートナーを目指しています。